Kesehatan atau kondisi keuangan dan non

keuangan Bank merupakan kepentingan semua pihak terkait, baik pemilik,

pengelola (manajemen) Bank, masyarakat pengguna jasa Bank, Bank

Indonesia selaku otoritas pengawasan Bank, dan pihak lainnya. Kondisi

Bank tersebut dapat digunakan oleh pihak-pihak tersebut untuk

mengevaluasi kinerja Bank dalam menerapkan prinsip kehati-hatian,

kepatuhan terhadap ketentuan yang berlaku dan manajemen risiko.

Perkembangan industri perbankan,

terutama produk dan jasa yang semakin kompleks dan beragam akan

meningkatkan eksposur risiko yang dihadapi Bank. Perubahan eksposur

risiko Bank dan penerapan manajemen risiko akan mempengaruhi profil

risiko Bank yang selanjutnya berakibat pada kondisi Bank secara

keseluruhan.

Perkembangan metodologi penilaian

kondisi Bank senantiasa bersifat dinamis sehingga sistem penilaian

tingkat kesehatan Bank harus diatur kembali agar lebih mencerminkan

kondisi Bank saat ini dan di waktu yang akan datang. Pengaturan kembali

tersebut antara lain meliputi penyempurnaan pendekatan penilaian

(kualitatif dan kuantitatif) dan penambahan faktor penilaian.

Bagi perbankan, hasil akhir penilaian

kondisi Bank tersebut dapat digunakan sebagai salah satu sarana dalam

menetapkan strategi usaha di waktu yang akan datang sedangkan bagi Bank

Indonesia, antara lain digunakan sebagai sarana penetapan dan

implementasi strategi pengawasan Bank.

Untuk hal tersebut Bank Indonesia telah

menerbitkan Peraturan Bank Indonesia No. 6/10/PBI/2004 dan Surat Edaran

Bank Indonesia No.6/ 23 /DPNP Tentang Sistem Penilaian Tingkat Kesehatan

Bank Umum.

Tingkat Kesehatan Bank adalah hasil

penilaian kualitatif atas berbagai aspek yang berpengaruh terhadap

kondisi atau kinerja suatu Bank melalui Penilaian Kuantitatif dan atau

Penilaian Kualitatif terhadap faktor-faktor Capital, Asset Quality, Management, earning, liquidity dan sensitivity to market risk yang disingkat CAMELS.

Penilaian terhadap faktor tersebut secara umum dapat diuraikan sebagai berikut :

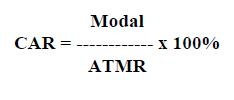

1. permodalan (capital);

Penilaian terhadap faktor permodalan meliputi penilaian terhadap komponen-komponen sebagai berikut:

1. permodalan (capital);

Penilaian terhadap faktor permodalan meliputi penilaian terhadap komponen-komponen sebagai berikut:

a. kecukupan, komposisi, dan proyeksi (trend ke depan) permodalan serta kemampuan permodalan Bank dalam mengcover aset bermasalah;

b. kemampuan Bank memelihara kebutuhan

penambahan modal yang berasal dari keuntungan, rencana permodalan Bank

untuk mendukung pertumbuhan usaha, akses kepada sumber permodalan, dan

kinerja keuangan pemegang saham untuk meningkatkan permodalan Bank.

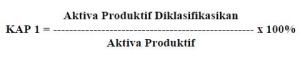

2. kualitas aset (asset quality);

Penilaian terhadap faktor kualitas aset meliputi penilaian terhadap komponen-komponen sebagai berikut:

a. kualitas aktiva produktif,

konsentrasi eksposur risiko kredit, perkembangan aktiva produktif

bermasalah, dan kecukupan penyisihan penghapusan aktiva produktif

(PPAP);

b. kecukupan kebijakan dan prosedur, sistem kaji ulang (review) internal, sistem dokumentasi, dan kinerja penanganan aktiva produktif bermasalah.

3. manajemen (management);

Penilaian terhadap faktor manajemen meliputi penilaian terhadap komponen-komponen sebagai berikut:

a. kualitas manajemen umum dan penerapan manajemen risiko;

b. kepatuhan Bank terhadap ketentuan yang berlaku dan komitmen kepada Bank Indonesia dan atau pihak lainnya.

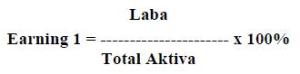

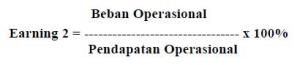

4. rentabilitas (earning);

Penilaian terhadap faktor rentabilitas meliputi penilaian terhadap komponen-komponen sebagai berikut:

a. pencapaian return on assets (ROA), return on equity (ROE), net interest margin (NIM), dan tingkat efisiensi Bank;

b. perkembangan laba operasional,

diversifikasi pendapatan, penerapan prinsip akuntansi dalam pengakuan

pendapatan dan biaya, dan prospek laba operasional.

5. likuiditas (liquidity);

Penilaian terhadap faktor likuiditas meliputi penilaian terhadap komponen-komponen sebagai berikut:

a. rasio aktiva/pasiva likuid, potensi maturity mismatch, kondisi Loan to Deposit Ratio (LDR), proyeksi cash flow, dan konsentrasi pendanaan;

b. kecukupan kebijakan dan pengelolaan likuiditas (assets and liabilities management / ALMA), akses kepada sumber pendanaan, dan stabilitas pendanaan.

6. sensitivitas terhadap risiko pasar (sensitivity to market risk)

Penilaian terhadap faktor sensitivitas terhadap risiko pasar meliputi penilaian terhadap

komponen-komponen sebagai berikut:

a. kemampuan modal Bank dalam mengcover potensi kerugian sebagai akibat fluktuasi (adverse movement) suku bunga dan nilai tukar;

b. kecukupan penerapan manajemen risiko pasar.

Sumber : http://bankirnews.com/index.php?option=com_content&view=article&id=108:penilaian-tingkat-kesehatan-bank-camels&catid=83:camelstkb&Itemid=118

Sumber : http://bankirnews.com/index.php?option=com_content&view=article&id=108:penilaian-tingkat-kesehatan-bank-camels&catid=83:camelstkb&Itemid=118